Цифровой формат

Внедрение цифровых технологий помогает СИБУРу оставаться одной из самых динамично развивающихся компаний глобальной нефтегазохимии.

ИСМ СИБУРа успешно прошла проверку

В конце апреля в СИБУРе завершился внешний надзорный аудит интегрированной системы менеджмента.

СИБУР на IPTF: новые марки и сервисы

17–18 мая в Санкт-Петербурге прошел 10-ый юбилейный Международный полимерный технологический форум (IPTF).

Строительство АГХК продолжается

Готовность Амурского газохимического комплекса приближается к 40%, стратегия реализации проекта будет обновлена.

СИБУР выпустил первые тонны МАН

Это позволит уже в 2022 году полностью обеспечить внутрироссийский спрос на МАН.

Принципы и ценности СИБУРа неизменны

Компания ответственно подходит к своим обязательствам перед партнерами и обществом.

СИБУР проведет вебинар «Обеспечение стабильности компании в новых условиях»

Приходите 12 апреля в 11:00 по мск!

СИБУР объединяет поставки

С 1 марта продукция казанской и нижнекамской площадок реализуется от лица ПАО «СИБУР Холдинг».

«СИБУР Клиентам» меняется!

Мы обновляем формат журнала для того, чтобы стать более интересным, полезным и практичным изданием для наших читателей.

Полиэтилен ЗСНХ: еще больше премиальных марок

Предприятие начнет выпускать полиэтилен высокой плотности.

Сотрудничество СИБУР с «Самрук-Казына» и «КазМунайГаз»

Важное соглашение подписано в рамках XIV Евразийского форума KAZENERGY.

Телеканал «Наука 2.0» выпустил фильм с участием СИБУРа

Опытом создания полимеров с содержанием вторичного сырья поделился «СИБУР ПолиЛаб».

НКНХ: победа в экологическом конкурсе

Подход «Нижнекамскнефтехима» в сфере охраны окружающей среды оценен экспертами.

СИБУР обновил цели ESG-стратегии

В ноябре совет директоров СИБУРа утвердил внесение изменений в стратегию в области устойчивого развития до 2025 года.

Казаньоргсинтез удостоен награды

Предприятие награждено премией за технологию производства поликарбонатов.

Нобелевская премия по химии 2021 года

Нобелевскую премию по химии 2021 года присудили Беньямину Листу и Дэвиду Макмиллану.

Введение в ESG

СберУниверситет на своем сайте открыл бесплатный доступ к новому образовательному курсу «ESG: Введение».

Антикризисное инвестирование

Как минимизировать риски и успешно реализовать проект.

Прогноз мирового потребления пластика до 2060 года

Три сценария развития в новом обзоре ОЭСР.

Конкурентные преимущества СБС

Как «Воронежсинтезкаучук» помогает производителям клеев.

Упаковка в России: тренды и прогнозы

Аналитический обзор по итогам онлайн-встречи, организованной компаниями СИБУР и «Магнит».

Как объединиться производителям и потребителям полимеров?

Ответы искали участники встречи в «СИБУР ПолиЛабе».

Отечественные СБС-полимеры для дорожной отрасли

Обзор развития дорожной отрасли РФ и СБС СИБУРа.

Гибче, быстрее, эффективнее

Дирекция базовых полимеров СИБУРа – об итогах консолидации СИБУРа и предприятий Татарстана.

Упаковать по-новому

Вызовы и возможности отрасли упаковки в России.

План действий по управлению дебиторской задолженностью

Возьмите дебиторку под контроль.

Цены на полимеры: снять напряжение

СИБУР вместе с партнерами ищет выход из сложившейся ситуации с ценами на рынке полимеров.

Меры поддержки малого и среднего бизнеса

Обзор государственных мер поддержки, которыми может воспользоваться ваша компания.

СИБУР и ТАИФ: первые итоги интеграции

Курс на стабильность, развитие регионов, охрану окружающей среды.

Нефтехимия в цифрах

Инфляция бьет рекорды, нефть в дефиците седьмой квартал подряд. Что дальше?

Экологичное тепло из воздуха

Пенополистирол: открываем новые возможности для развития бизнеса.

ЭКОНС «в деле»

Сотрудники СИБУРа рассказывают, как ЭКОНС участвует в масштабной цифровой трансформации холдинга.

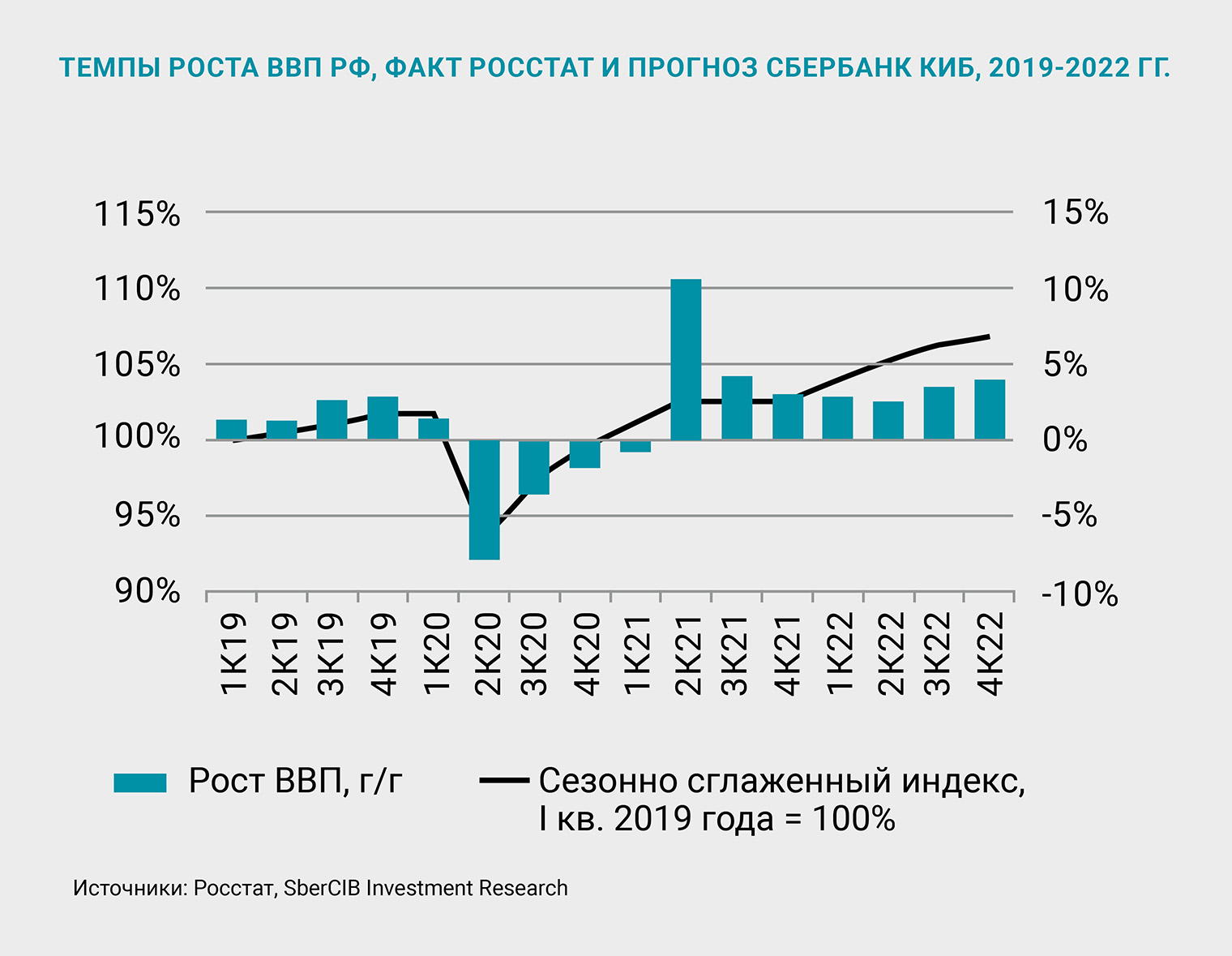

Нефтехимия в цифрах

Экономика восстанавливается после начала пандемии, однако есть факторы, которые ее тормозят.

Почему полимерные трубы экологичны?

На каждом этапе жизненного цикла они позволяют снизить выбросы парниковых газов.

Что ждет рынки олефинов и полиолефинов в 2022 году

Эксперты Wood Mackenzie выделили ключевые тренды.

Нефтехимия в цифрах

Возможно ли продолжение роста инфляции в 2022 году? Отвечают эксперты подразделения СИБУРа «Инвестиционное планирование и связи с инвесторами».

Цены на полимеры

Падение после длительного роста и снова рост? Как изменятся цены на нефть и как отреагируют смежные рынки.

Макроэкономика РФ

Высокие цены на газ могут обусловить приток в Россию от 20 до 100 млрд долл. дополнительных доходов в 2022 году.

СИБУР переходит к отраслевым продажам

Новый принцип продаж несет преимущества не только для клиентов, но и для всей отрасли.

Проекты в области вторичной переработки

Как СИБУР вместе с партнерами реализуют инициативы в области вторичной переработки и экономики замкнутого цикла.

Vivilen – ESG-продукт, готовый к применению

Компаунд Vivilen с добавлением переработанных полимеров СИБУРа, стал основой для упаковки краски PPG Tikkurila.

ЭКОНС: наглядная экономия

Благодаря визуализации производственных показателей СИБУР с 2018 года сэкономил около 3 млрд руб.

«В будущем нет повода для пессимизма»

Генеральный директор «Газпромнефть – Битумные материалы» Дмитрий Орлов – об общих точках приложения сил производителей битума и нефтехимии.

«Готэк-Полипак»: 30 лет на рынке

Директор компании «Готэк-Полипак» Алексей Дунат – о том, как предприятие становится эталонной отраслевой производственной площадкой.

Секреты успеха «Капитель Иркутск»

Директор и главный технолог «Капитель Иркутск» Петр Крайковский – о том, как компания стала производителем уникальных материалов.

«Фокус – на уникальность»

Руководитель отдела направления дизельных присадок ООО «Одуванчик» Юрий Казанцев – о том, как трейдер стал производителем.

«Мы сделали правильный выбор»

Коммерческий директор «СЛТ Аква» Дмитрий Кочергин рассказывает, как компания выстраивает отношения с партнерами.

Быть готовой к любым переменам

Член Правления, управляющий директор СИБУРа Марина Медведева – о выборе пути, любви к коллекционированию и драйве.

Как развивать навыки персонала после пандемии

Эксперты McKinsey рассказывают, как компании готовят сотрудников к глобальным изменениям.

Интернет-маркетинг для промышленного бренда

Как открытость и интерактивность помогает повысить лояльность клиентов и привести новых покупателей.

«Мысль, которая позволит измениться»

Мария Лукьянова, ведущая вебинаров на платформе «Бизнес Практики СИБУР», рассказывает о секретах эффективного обучения.

Отвечают менеджеры компании

Публикуем ответы на наиболее интересные и актуальные вопросы клиентов компании.